Les maturités courtes privilégiées au moyen et long terme

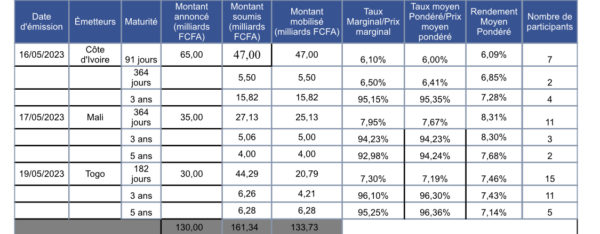

Sur la troisième semaine du mois de mai 2023, trois émissions ont été organisées sur le marché des titres publics pour un montant global annoncé de 130 Milliards. Les Etats (Cote d’Ivoire, Mali, Togo) ont levés 133,73 milliards de FCFA principalement sur des maturités à court terme (91 jours, 182 jours et 364 jours), le reste étant négocié sur du 3 ans et du 5 ans.

Le niveau de couverture moyen des émissions sur cette semaine est quasi identique au niveau de la semaine précédente et s’affiche respectivement à 132,65% contre 132,77%. Ce niveau des couvertures des émissions traduit, de l’avis des analystes, “la bonne dynamique de la levée de ressources sur le MTP avec la Côte d’Ivoire qui mobilisent 68,32 milliards de FCFA, le Mali (34,13 milliards de FCFA) et le Togo (31,28 milliards de FCFA)”.

Concernant la Côte d’Ivoire, elle a émis un un montant de 70 milliards le 16 mai 2023 sur les maturités 91 jours,364 jours et 3 ans. Cette émission a été couverte à hauteur de 105,11% avec 11 investisseurs de l’Union et un fort engouement provenant de la place d’Abidjan (73%). A noter qu’Abidjan a préféré cette fois-ci faire recours à des placements ouverts alors que lors de sa précédente sortie, il s’était agi d’un placement fermé réservé aux SVT nationaux.

Deuxième émetteur de la semaine, le Mali est intervenu le 17 mai 2023 pour un montant annoncé de 35 milliards de FCFA sur également trois maturités à savoir : 364 jours, 3 ans et 5 ans. Cette sollicitation de l’Etat sur le MTP a retenu l’intérêt de 12 investisseurs pour un niveau de couverture de 103,4%, avec la contribution des investisseurs résidents au Mali à hauteur de 64%. Les taux de soumission élevés sur le Mali comparés à ses pairs montrent que les investisseurs demandent plus de gages pour s’engager sur les émissions de ce pays.

Tout a l’inverse du Togo, qui a émis le 11 mai 2023 avec un taux de couverture de 189,43% et la participation de 26 investisseurs. Une ruée qui clôture la semaine en beauté et qui démontre que les investisseurs sont particulièrement sensibles à la qualité de la signature de l’émetteur. Le montant annoncé est de 30 milliards sur 182 jours, 3 ans et 5 ans. La contribution des investisseurs résidents au Togo est de 33%.

En somme, les émissions sur la troisième semaine du mois de mai se sont déroulées dans un contexte de marché favorable aux Etats de l’Union. Les investisseurs sont stimulés par des taux confortables favorisés en partie par les directives de la BCEAO. Rappelons que le régulateur central a fait passer son taux directeur de 2,75 à 3% depuis ld 16 mars dernier, le taux d’intérêt sur le guichet de prêt marginal passant, lui, de 4,75% à 5%. Les investisseurs restent attentifs aux signaux d’une éventuelle poursuite des ajustements des taux depuis que la FED et la BCE ont récemment relevé leurs taux. La BCEAO qui tient son comité de politique monétaire début juin abondera-t-elle dans le même sens fidèle à son objectif de ramener l’inflation en dessous du seuil de 3% ? Wait and see .